NISAは2014年に導入された少額投資非課税制度で、株式投資を非課税で運用できます。

年間120万円の上限はありますが、上場株式やETF・REITといった幅広い金融商品が対象になり、最長5年間非課税で運用できるので株初心者におすすめです。

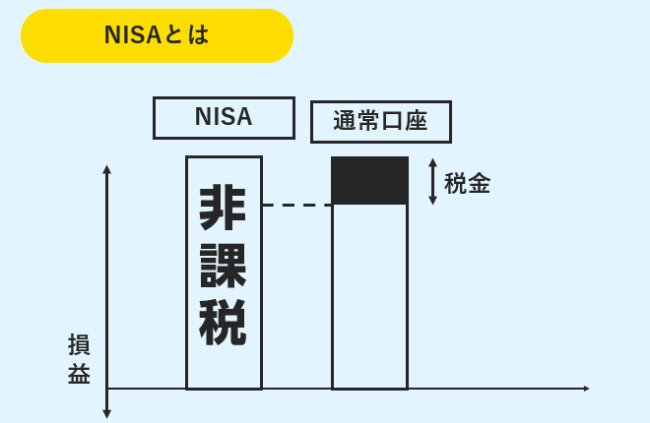

現在国内では、株式投資で得た利益の20.315%は税金として引かれます。

100万円儲けたとしても、約20万円税金として引かれてしまうので「なんだか勿体ない」と感じてしまいますよね。

これからNISA制度について詳しく解説するので「ちょっと気になるな」という株初心者は参考にしてください。

NISAにおすすめのネット証券ランキング!取引手数料や取扱い銘柄を徹底比較

株初心者にNISAがおすすめな理由

NISAは少額投資非課税制度の事を指します。

年間120万円以下の投資で得た利益が非課税になり、最長5年間非課税で運用することができます。

20歳未満の子供を対象にしているジュニアNISAや、非課税対象額が小さくなりますが最長20年間利用できる積立NISAなどNISAにも様々な種類があります。

NISAは株初心者にもおすすめされていることが多く「なんでおすすめなの?」と疑問に思う人もいますよね。

そこでNISA制度がなぜ株初心者におすすめなのか分かりやすく解説します。

株初心者でも感じるメリットが多いので、気になる人はチェックしましょう。

つみたてNISA(積立NISA)のおすすめ銘柄・ネット証券を紹介!初心者にも分かりやすく徹底比較

利益が非課税になる

NISA口座で得た利益は、年間120万円以下の利益であれば非課税になります。

これは投資家全般が魅力的に感じるメリットで、利益効率を高めて株式投資を運用できます。

特に株式投資初心者は経験が浅く利益をうまく出せない状態でもあるので、利益を非課税対象にすると年間損益を非課税によってプラス収支に終わらせることもできます。

税金は取引手数料とは別に発生する取引コストですが、それを無料に出来るので効率を高められます。

確定申告しなくても良い

NISA口座で出た利益は、課税されない利益になるので確定申告の必要がありません。

通常確定申告は、年間20万円以上の利益が出た場合申告する必要があるもので、確定申告を無視していると最悪脱税で逮捕されてしまいます。

特定口座(源泉徴収あり)で投資していると税金が自動的に引かれるので、確定申告の必要がありませんが、米国株で投資をしていると過剰に税金が取られてしまうので、確定申告しなければなりません。

上記の様に、通常であれば面倒な確定申告を行う必要がありますが、NISAは確定申告しなくても良いので面倒事を避けられます。

株式投資の確定申告はいくらから?確定申告が必要なケースや注意点を解説

投資知識の無い人でも気軽に始められる

NISA口座は投資信託やETFも対象商品にあるので、投資知識があまり無い初心者でも気軽に始められます。

また非課税になっている為、通常口座より利益効率が高い状態で運用できます。

元本割れのリスクは通常口座と同じですが、利益効率を高められるので勝率を少し上げることができます。

また20歳以下の子どもでも開設できるジュニアNISAもあるので、幅広い層が手軽に始められます。

【2023年最新】投資信託におすすめの証券会社・銘柄ランキング!選び方やメリットを初心者にも分かりやすく解説

株初心者が知っておくべきNISAのメリット

株初心者が知っておくべきNISAのメリットをまとめました。

株初心者必見!NISAのメリット

- ロールオーバーできる

- 少額運用者でもメリットがある

- 家族でNISA口座を開設するとお得

これから各メリットを詳しく解説するので、NISAのメリットを把握して有効利用できるようにしましょう。

ロールオーバーを活用すれば更にお得になる

NISA口座は最長5年利用することが可能で、非課税期間が終了した後はロールオーバーで非課税扱いを継続できます。

2017年までは金額に上限がありましたが、法改正によって現在はロールオーバーに上限がありません。

例えば、NISA口座で100万円分の株を保有していて200万円まで値上がり株が合ったとします。

NISAの非課税制度期間が終了した時に、値上がりした株をロールオーバーすることによって保有していれば非課税扱いを継続できます。

NISAは本来年間120万円の条件がありますが、ロールオーバーは金額上限がなく120万円以上の利益が出ても問題ありません。

ロールオーバーは5年の期限が来た時に手続きが必要になるので、忘れないようにしましょう。

家族でNISA口座を作ると更にお得になる

NISAは年間120万円が非課税枠になり、NISA口座は一人につき1口座までとなっています。

「120万円の非課税だと物足りないな」という人は、家族全員NISA口座を開設することをおすすめします。

NISA口座はジュニアNISAというものがあり、20歳以下の子どもでも口座を開設できます。

4人家族の場合、最大400万円の非課税枠を設けることができます。

NISAで株初心者が注意する点

NISAは魅力的な内容が多く、一見メリットしかない制度に見えます。

しかしNISAはデメリットも存在し、株初心者は注意しなければならない点があります。

これからNISAを利用する上で注意する点を紹介するので、効率よく利用する為にも把握しておきましょう。

積立投資おすすめランキング!初心者でも始めやすい5つの方法を徹底比較

損益通算・繰越控除できない

株式投資で口座を複数持っている場合、損益通算をすることによって損失と利益を相殺して課税しなくても良い状況をつくれます。

例えば楽天証券で100万円儲けてSBI証券で100万円損したとすれば、損益通算することで利益をプラマイゼロにできます。

しかしNISAは損益通算が不可能な為、損失と利益を相殺することができません。

例えばNISA口座でマイナス100万円になってSBI証券の一般口座で100万円プラスになったとしても、上記の様に相殺できないので、100万円分の利益は課税対象になります。

また、NISA口座の損失を損失繰越することも不可能です。

NISA口座で出た損失を確定申告して損失分を3年間繰り越すことは出来ないので、NISA口座で失敗するとメリットが薄れてしまいます。

非課税枠を繰り越せない

NISAは非課税枠が120万円と決まっています。

もし120万円以内の利益が発生したとしても翌年の非課税枠に繰り越すことはできません。

例えば、NISA口座で100万円儲けたとして、残り20万円の非課税枠が残ったとします。

20万円を翌年に繰り越せば年間140万円の非課税枠になりますが、NISAはこれができないので注意しましょう。

配当金の受け取り方を間違えると課税対象になる

NISA口座で配当金の受け取り方を間違えると課税対象になります。

配当金の受け取り方は全部で3種類あります。

- 株式比例配分方式

- 配当金領収書方式

- 登録配当金受け取り口座方式

上記3つの中で株式比例配分方式以外の受け取り方は、課税対象となるので注意しましょう。

株式比例配当方式は証券口座で配当金を受け取る方法です。

NISA口座の株を通常の口座に移行すると課税される

NISA口座で保有していた株を、通常の口座に移行すると課税対象になります。

NISAの期間が終了して、一般口座に戻して売却すると利益は課税されるので注意しましょう。

またNISA口座で運用している期間中、保有している株が値下がりしてNISA期間終了後値上がりした場合は、課税分が損失になってしまうので必ずロールオーバーで保有しましょう。

NISAは株初心者におすすめ!

NISAは投資の利益を非課税で受け取れるので、利益効率を高めることができます。

またNISA期間が終了したとしても、ロールオーバーする事によって非課税制度を継続することができるので、状況によって一番良い方法で運用しましょう。

NISAは他にも積立NISAという年間40万円で最長20年継続できる口座もあります。

運用者の利益目標によって最適の口座も異なるので、一番高パフォーマンスを見込める口座を選びましょう。