投資を始めようと思った時に、候補の1つとしてマンション投資を考えている方もいるのではないでしょうか。

マンション経営は自分で維持管理をする必要がないので、忙しいサラリーマンの方でも始められる投資になっています。

しかしリスクの多さや他に投資との違いがわからず、なかなか手を出せていない方も多いのではないでしょうか。

この記事ではマンション投資のメリット・デメリットや、他の投資との違いを解説しています。

マンション投資とは

マンション投資とは投資用マンション購入して、入居者から家賃収入を得る投資方法になります。

マンション投資とは投資用マンション購入して、入居者から家賃収入を得る投資方法になります。

マンションの管理は管理会社に委託できるので、働きながら副収入として不労所得を得ることができます。

不動産投資というと費用がかかりそうなイメージがありますが、投資用マンションの購入には不動産投資ローンを組むので自己資金は物件の2〜3割あれば大丈夫です

マンションの値段や利回りは中古・新築、一棟・区分で変わってくるので、不動産会社と相談しながら選ぶことで自分に合ったマンションを選ぶことができます。

マンション投資で得られる利益

マンション投資で得られる利益は、家賃収入などのインカムゲインと、物件を売却したときの利益であるキャピタルゲインがあります。

インカムゲインはマンション投資のメインの収入になるので、入居率を上げて家賃収入を増やすことがマンション投資を成功させるために重要です。

安定した収入を長期的に得ようと思ったら、需要のある立地に地域の年齢層や男女比に合わせた内装や設備を整えたマンションを建てることが大切になってきます。

キャピタルゲインはマンション経営のメインの収入ではありませんが、マンションが購入時より高くなっているタイミングで売ることで大きな利益を得ることができます。

購入時より安い価格で売ってしまった場合はキャピタルロスの状態になるので、もしキャピタルゲインでの利益を狙うなら不動産の価格が上がっているタイミングを見計らって売却しましょう。

マンション投資にかかる自己資金

マンション投資にかかる自己資金は物件の2〜3割必要になってきます。

物件の価格はマンションの状態やタイプによっても変わってきますが、6,000万円のマンションを購入しようと思ったら1,200万円は自己資金が必要になってきます。

この自己資金はマンション購入時の頭金と不動産取得やローン手数料などの諸費用の初期費用として使用します。

初期費用に含まれるのは下記になります。

- 頭金

- ローン手数料

- 火災保険料、地震保険料

- 不動産取得税

- 不動産登記費用

- 司法書士報酬

- 印紙税

初期費用を抑える方法として頭金までローンに含めたフルローンというものがありますが、ローンの額が増えると月々の返済額も増えるので、ランニングコストが高くなるので利用する際は注意してください。

マンション投資の利回り

マンション投資の利回りの相場は4〜5%です。

利回りは地域やマンションの価格によって変わるので、物件によっては利回りが10%を超えるものもあります。

ただし利回りは表面利回りと実質利回りの2つがあり、不動産会社が載せている利回りは表面利回りになりますが、ランニングコスト等含めた利回りは実質利回りとなります。

表面利回りだけで物件を決めては収入が想定と違ったとなってしまう場合があるので、物件を購入する時は実質利回りを重視しましょう。

表面利回り

表面利回りとは、物件の購入価格に対して家賃収入がどれだけ得られているかを示す数字です。

表面利回りを計算式で表すと下記のようになります。

年間の家賃収入÷物件の購入価格×100=表面利回り

もし購入価格6,000万円の物件で300万円の家賃収入が得られる場合は、300万円÷6,000万円×100=5%になるので、表面利回りは5%になります。

実質利回り

実質利回りとは、購入時の諸費用やランニングコストまで入れた場合、どれだけ手元にお金が残るか示す数字です。

実質利回りを計算式で表すと下記のようになります。

(年間の家賃収入-ランニングコスト)÷(物件の購入価格+購入時の諸経費)×100=実質利回り

先ほどと同じで購入価格6,000万円の物件で300万円の家賃収入が得られる条件に、購入時の諸費用が200万円、ランニングコストが100万円かかる場合の実質利回りを計算してみましょう。

(300万円-100万円)÷(6,000万円+200万円)×100=3.4%になるので、実質利回りは3.4%と表面利回りの5%とは差が出ます。

このように表面利回りと実質利回りでは差があるので、物件を購入する際は実質利回りを重視するべきなのです。

マンション投資のメリット

マンション投資をするメリットは5つあります。

- 安定した収入が得られる

- レバレッジ効果が期待できる

- 維持管理が手間がかからない

- 生命保険代わりになる

- インフレに強い

各メリットについて下記で説明していきます。

安定した収入が得られる

マンション投資は入居者の家賃収入で利益を得るので、入居者が退去しない限り毎月安定した収入が得られます。

利回りも4から5%と高いので給料とは別の副収入として利用していくことができ、マンション投資は数十年は続けられる投資なので老後の収入としても有効です。

レバレッジ効果が期待できる

マンション投資はマンションの購入にローンを組んで始めるので、自己資金よりも高い物件を買うことができ、レバレッジ効果を期待できます。

自己資金2,000万円でマンション投資を始める場合で考えてみましょう。

利回りが5%の1,000万円の物件を購入する場合と、ローンを組んで利回り5%の3,000万円の物件を購入する場合では、1,000万円が年間収益50万円、3,000万円が年間収益150万円と100万円も収益に差が出ます。

そのためレバレッジ効果は利用した方が、利益を増やすことができます。

維持管理の手間がかからない

マンション投資はマンションの共有部分の清掃や入居者の募集などを管理会社に委託できるので、自分で維持管理を行う必要がありません。

そのため仕事が忙しい方でもマンション投資を始めることができます。

ただし入居者が見つからないと収入が得られないので、管理会社は信頼のできるところを選びましょう。

生命保険代わりになる

不動産投資用ローンを組む時は団体信用生命保険に加入します。

団体信用生命保険に加入しておくと、ローンを借りたオーナーが亡くなった場合ローンの返済義務がなくなり、購入した物件は家族に引き渡されます。

そのため自分が亡くなった後、家族にローンを完済し終えた状態の収益が得られる状態のマンションを残せるので生命保険代わりになるのです。

インフレに強い

マンション投資は現物資産を保有することになるので、現金の価値が下がるインフレが起きた場合でも資産価値を保つことができます。

またインフレが起きると物価が上昇するので、合わせて家賃も上がりインフレ下でも資産を増やしていくことができます。

マンション投資のデメリット

マンション投資には多くのメリットがありましたが、デメリットもいくつか存在します。

- 家賃下落の可能性

- 空室リスク

- 災害リスク

- 金利上昇のリスク

特にリスクが多くなっていますが、対策をとることでリスクは避けることができます。

各デメリットと対策について下記で説明していきます。

家賃下落の可能性

マンション投資でで特に大切になってくる家賃ですが、近隣のマンションが家賃を下げた場合自分のマンションの価格を下げないと、入居者が集まりにくくなってしまう可能性があります。

また特に新築マンションでは、築年数が経つにつれて家賃を下げていかないと入居者は集まりません。

家賃が下落すると収入が減ってしまうので周囲の状況や築年数によって家賃が下がってしまうのはデメリットになります。

マンション投資を始める前に、家賃が下がった後の資金計画についても考えておきましょう。

空室リスク

家賃収入を得るにあたって、空室があると毎月の収入が減ってしまうのでランニングコスト賄えなくなるなどの影響が出てしまいます。

空室リスクの対策として、マンションを駅や商業施設の近くの好立地に建てることや、内装をマンションで特に好まれるワンルームタイプにしておくことで、ニーズに応えられるので入居者を集められます。

災害リスク

地震や台風などの災害があるとマンションに被害が出てしまう場合があります。

災害で受けた被害を修繕するには多額の費用がかかり、修理のために一度入居者に退去してもらう場合もあるので、修繕期間の家賃収入が得られません。

こうした災害があった時の損失を減らすために、マンションの購入時に火災保険と地震保険に加入しておくことで、補填が受けられるようになります。

火災保険は火災だけでなく台風や落雷にも対応しているものがあるので、自治体の提供しているハザードマップを確認して必要な穂書の入った保険に加入しましょう。

金利上昇のリスク

金利が上昇した時に不動産投資ローンを変動金利のものを利用していた場合、ローンの金利も上がって返済額が高くなってしまうリスクがあります。

金利上昇のリスクは、利用するローンの固定金利のものにすれば回避することができます。

他の投資方法との違い

ここまでマンション投資のメリットとデメリットについて説明しましたが、他の投資方法とは何が違うんでしょうか。

ここまでマンション投資のメリットとデメリットについて説明しましたが、他の投資方法とは何が違うんでしょうか。

今回は株式投資と投資信託と比較して、違いを下記の表にまとめました。

| 不動産投資 | 株式投資 | 投資信託 | |

|---|---|---|---|

| リスク・リターン | ミドルリスク・ミドルリターン | ハイリスク・ハイリターン | 商品によって変わるが 基本低リスク |

| 難易度 | 自力で管理する場合は高いが、管理を委託すれば難易度は低い | 高い | 低い |

| 不労所得 | 得られる | 得られない | 得られる |

このようにそれぞれ特徴が違うので、自分が何を重視して投資をするかによって投資先を決めましょう。

リスク・リターン

投資は基本的にリスクが高ければ高いほどリターンも大きいです。

そのため大きく稼ぎたかったら株式投資、安定して稼ぎたかったら不動産投資、リスクの少ない投資を行いたかったら投資信託となります。

ただしリターンが大きい分投資に失敗したときの損失も大きいので、リスクも必ずあることを理解して投資しましょう。

難易度

投資先によって投資の難易度は変わります。

不動産投資は自分で行おうと思ったら管理の手間や不動産の知識が必要になるので、難易度が高くなりますが、維持管理を管理会社に委託すれば自分で行う事は何もないので、難易度が低くなります。

株式投資は自分で株価の変動や企業の状況を確認しなければならないので、金融知識が必要になり難易度が高くなっています。

投資信託は資金だけ用意すれば運用はプロが行ってくれるので、金融知識も必要がなく難易度は低いです。

不労所得

不労所得を得たい場合は不動産投資か投資信託を選ぶことになります。

不動産投資は管理会社へ、投資信託のプロへ運用を任せられるので 自分で行う事は何もなく不労所得を得ることができます。

株式投資は自分で値動きは企業の状況を確認しながら売買を行っていくので手間がかかり不労所得にはなりません。

不動産投資を検討中の人は必見!無料書籍プレゼント

ワンルームマンション経営は不動産投資の中でも代表的な投資方法の1つで、節税対策やインフレ対策といった複合効果も見込めます。

また、投資の中でもFXや株式投資と比べてリスクが低く、初心者でも低リスクで始めることができます。

しかし「ワンルームマンション経営ってなにから始めれば良いの…?」と投資初心者は悩んでしまいますよね?

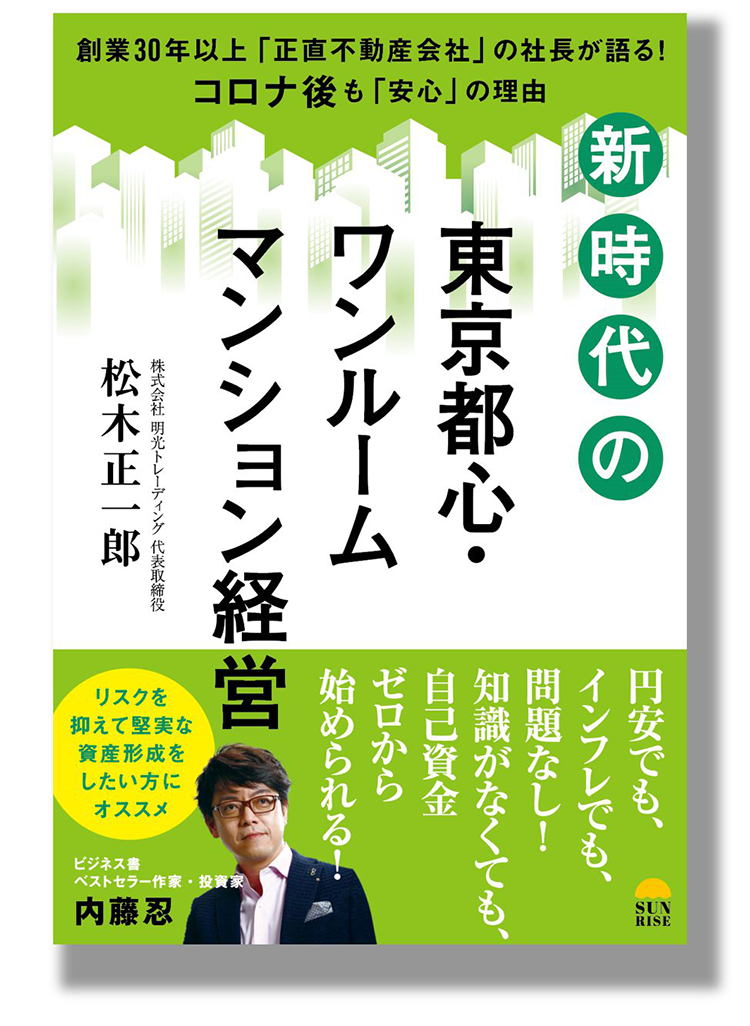

そんな人にMoney Theoryでは”東京都心・ワンルームマンション経営” と言う書籍をおすすめしています。

- ワンルームマンション経営の基礎知識が分かりやすく説明されている!

- 経営を始める時に重要なポイントがわかる!

- ワンルームマンション経営で得られる節税メリットも詳しく解説!

書籍では、老後2,000万円問題を触れながら長期的に投資するメリットや東京都心でワンルームマンション経営する魅力などを紹介しています。

不動産投資の基礎的な部分も分かりやすく書かれているので、不動産投資の知識が無い人にもおすすめです!

また著者である松木正一郎さんが経営している明光トレーディング株式会社では、ワンルームマンション経営を丁寧にサポートしてくれるので、気軽に相談してみてください!

- 東京の好立地物件を選定…購入後安心の各種サポート付き

- 提携ローンが充実…最低金利1.60%~/自己資金ゼロでもOK!

- 入居稼働率…99.43%!!(※2022年10月実績値)

- 老舗不動産投資の会社…30年運営しているから信頼できる!

Money Theoryでは”東京都心・ワンルームマンション経営”書籍を無料でプレゼントしています!

「無料で読めるなら読んでみようかな?」という人は是非、無料書籍プレゼントを申し込んで見てください!

マンション経営

先行きを案じるすべての人必見の一冊!

マンション経営

マンション投資は安定して利益を得られる投資方法

マンション投資は家賃収入によって毎月安定して利益を得られるので、 長期的に安定した収入が欲しい方にはおすすめの投資となっています。

空室や災害などのリスクはありますが対策を知っていれば回避ができるので、リスクを懸念して始めていなかった方は入念な対策をとってマンション投資を始めてみましょう。

ただし株式投資や投資信託とは難易度やリターンが違うので、自分に合っている方法を比較してから投資方法を決めてください。